ביטוח חיים – מה זה ביטוח חיים?

ביטוח חיים הינו ביטוח מסוג – "פיצוי", כלומר- בעת מקרה ביטוחי המבוטח יהיה זכאי לסכום פיצוי חד פעמי. ביטוח החיים מבטח מקרי מוות מכל סיבה שהיא, כלומר אם המבוטח נפטר, חלים תנאי הפוליסה, ומשפחתו\יורשיו החוקיים זכאים לקבל את הפיצוי הכספי שנרכש בפוליסה . ביטוח חיים מוכר בשוק הישראלי גם כביטוח ריסק\חיים למשכנתא וכו'.

בעת רכישת ביטוח החיים המבוטח רשאי לבחור סכום ביטוחי בין 50,000-2,500,000 (בדרך כלל,משתנה בין החברות), את הסכום הביטוחי יקבלו משפחתו/יורשיו החוקיים בעת מקרה ביטוח.

איך הרפורמה בביטוחי החיים חוסכת לנו כסף?

הרפורמה בביטוחי החיים התרחשה באמצע פברואר 2019, חברות הביטוח השונות נדרשו לעדכן את מחירי ביטוחי החיים שלהם לפי הדו"ח החדש שיצא, שלפיו תוחלת החיים בישראל עלתה בשנים האחרונות. ולכן, יש להתאים את ביטוחי החיים הקיימים לממצאים החדשים שעלו מן הדו"ח.

נכון להיום, השתנו תעריפי הריסקים בחברות- מגדל , AIG הכשרה, איילון, כלל, הראל הפניקס וביטוח ישיר.כלומר, רפורמת ביטוחי החיים החלה בחברות שצוינו.

הרפורמה בביטוחי החיים הובילה להוזלה של אלפי שקלים

תעריפוני ביטוח החיים החדשות של חברות הביטוח הביאו להוזלה של 30-35% לעומת המחירים של ביטוחי החיים לפני הרפורמה. ההוזלה משפיעה על כל אזרחי מדינת ישראל ותקפה גם למבוטחים צעירים וגם למבוטחים מבוגרים.

רפורמת ביטוחי החיים שינתה לחלוטין את המחירים שהיו נהוגים בשוק ולכן כל מי שמחזיק פוליסת ביטוח חיים מלפני הרפורמה – צריך שיבדוק מול סוכן הביטוח על האפשרות להוזיל את המחירים משמעותית

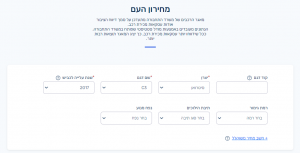

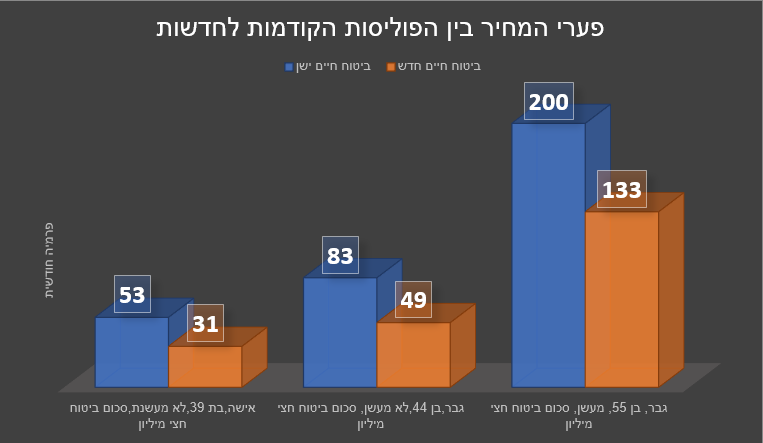

השוואת ביטוח חיים – טבלה המציגה את הפערים במחירים לפני ואחרי הרפורמה

בטבלה זו ניתן לראות השוואה בין ביטוחי החיים הישנים לביטוח החיים של אחרי הרפורמה, ללא ספק ניתן לראות שהרפורמה חוסכת עלויות רבות מדי חודש. המדגם בטבלה התבצע על מבוטחים ממין\גיל\מצב רפואי שונים כך שניתן לראות את ההשפעות של הרפורמה על כלל פוליסות החיים באוכלסיה. המחיר בטבלה מתייחס למחיר חודשי לפוליסת חיים, לפני ואחרי הרפורמה.

יש לי ביטוח חיים ישן, האם ניתן להחליף?

מבוטחים שיש בחזקתם ביטוח חיים מלפני הרפורמה – זכאים להחליף את ביטוח החיים הישן שלהם בביטוח חיים עם תעריפים מוזלים של אחרי הרפורמה, ובכך לחסוך עד אלפי שקלים בשנה.

כמו כן, מבוטחים שיש בחזקתם ביטוח ריסק\ ביטוח חיים למשכנתא זכאים למחירים מוזלים גם כן, כיוון שביטוח החיים למשכנתא וביטוח ריסק נכללים שניהם בתור – ביטוח חיים.

לבדיקה ללא עלות וללא התחייבות:

בשליחת הטופס אני מאשר שקראתי את התקנון ומאשר את מסירת הפרטים והעברתם בכפוף לתקנון. אני מודע לכך שאוכל לחזור בי מהסכמתי בכל עת.

בביטוח החיים הקודם יש לי הנחות גבוהות, עדין כדאי לעבור?

כמובן שכן, המחירים המוזלים שהתפרסמו לפוליסות ביטוח החיים הם מחירים ללא הנחה, כלומר – תיתכן הנחה נוספת על ידי חברת הביטוח, בדיוק כמו בפוליסות החיים הקודמות.

כלומר, אם המחיר החדש ללא הנחה יותר זול מהביטוח חיים הקודם אחרי הנחה, משמע –ביטוח החיים שאחרי הרפורמה מתומחר יותר זול ויכול להוביל להוזלה של עד 35%.

איזה ביטוח חיים הכי מומלץ עבורי?

לשאלה זו אין תשובה חד משמעית כיוון שלכל אדם מתאים ביטוח שונה, תלוי בצרכיו האישיים. סוכן הביטוח יבדוק ויתאים לצרכיך האישיים את הביטוח חיים המתאים ביותר עבורך, לרוב, לפי הפרמטרים הבאים:

מצב רפואי-

ביטוח החיים יותאם לפי מצבו הרפואי של המבוטח.

מבוטחים שונים במצבים בריאותיים שונים ירכשו שתי פוליסות שונות שכנראה יתאימו להם יותר. מעשני הסיגריות ישלמו פרמיה גבוהה יותר מהמבוטחים שיצהירו שלא מעשנים.

במקרים מסוימים שהמבוטח רוצה לרכוש פוליסת ביטוח חיים ומצבו הרפואי אינו כשורה- תוכל להיבדק האפשרות לתוספת רפואית בפרמיה החודשית כדי שהלקוח יוכל להתקבל לביטוח החיים שרכש, כלומר אחוז מתוך הפרמיה החודשית שישולם כתוספת מלבד הפרמיה החודשית.

מצב משפחתי וסכום הביטוח-

סכום הביטוח חיים שירכש ישוכלל לפי צרכיו של המבוטח, כלומר- לדוגמא : אם המבוטח הוא צעיר ואב לשניים, והמבוטח רוצה לרכוש סכום ביטוח חיים שיהווה ביטחון כלכלי לבניו עד שיגיעו לגיל 18 לפחות (אם חלילה ילך לעולמו) – סוכן הביטוח ימליץ לרכוש ביטוח חיים עם סכום של לפחות 500,000 – 1,000,000 לכל ילד, כלומר סכום ביטוח של בין מיליון לשני מיליון, זאת גם בהתחשב במצב הכלכלי של המבוטח וכמה מכספו הפרטי יוכל להשקיע בפרמיה לביטוח חיים מדי חודש.

גיל-

גיל המבוטח הוא אחד מהפרמטרים שקובעים את הפרמיה החודשית(התשלום החודשי) עבור המבוטח. יש לשים לב שפוליסות ביטוח חיים הם לא לכל החיים ונגמרות בין גיל 70-80 בחברות ביטוח השונות.

מין-

מן המבוטח הוא אחד מהפרמטרים שקובעים את הפרמיה החודשית בביטוח חיים. למשל, לנשים, תוחלת חיים ארוכה יותר ולכן הפרמיה החודשית שלהן תהיה זולה יותר משל הגברים.

מקצוע-

גם המקצוע הוא רכיב שחשוב כדי לתמחר פוליסת ביטוח חיים, ישנם מקצועות בעלי אופי מסוכן שיידרשו על ידי חברת הביטוח לתוספת כספית בעבור הקבלה לפוליסה.

תקופת הכשרה-

תקופת הכשרה בביטוח חיים היא לא כמו בביטוחי הבריאות השונים, ששם נדרשים להיות מבוטחים מס חודשים מסויימים ורק אז להיות זכאים לפיצוי כספי. בביטוחי חיים, תקופת ההכשרה היחידה שקיימת היא, ורק במידה ומדובר במבוטח שמתאבד בתוך שנת הביטוח הראשונה – לא יהיו יורשיו החוקיים זכאים לפיצוי כספי.

יש לציין שאין שינוי בפרמטרים לפני או אחרי הרפורמה בביטוחי חיים.

איך חברות הביטוח ידעו למי לשלם את הכסף במקרה תביעה?

מומלץ, כשמצטרפים לביטוח – להעביר לסוכן הביטוח פרטים מלאים מדוייקים של היורשים חוקיים\ בני משפחה שנרצה שיקבלו את הכסף בקרות מקרה.

חשוב להעביר את הפרטים הבאים – שם,שם משפחה,מס' תעודת זהות,תאריך לידה.

ברגע שמעבירים את הפרטים המלאים לסוכן הביטוח, חברת הביטוח מחויבת לפרטים שנמסרו על ידי הסוכן ובקרות מקרה ביטוחי תעביר את הכספים ישירות ליורשים חוקיים שצוינו בעת ההצטרפות לביטוח ובכך תוכלו לחסוך הרבה כאב ראש, זמן המתנה לכסף ועורכי דין.

זהו טיפ חשוב, שהרי חברות הביטוח נתקלות בהרבה מקרים שבטפסי ההצטרפות לא הופיעו כל פרטי היורשים חוקיים במלואם והיורשים החוקיים הזדקקו לשכור עורכי דין על מנת לזרז את הליך קבלת הכסף מחברות הביטוח.

מה זה ביטוח משכנתא? ההבדלים העיקריים בין ביטוח משכנתא לביטוח חיים

ביטוח חיים למשכנתא הוא ביטוח חיים שסכום הפיצוי בעת מקרה מוות הוא הסכום שנקבע לפי סכום הלוואת המשכנתא והמוטבים לקבלת הכסף בעת מקרה ביטוחי הם הבנק.

פוליסת ביטוח חיים היא חובה על פי חוק לכל בעל הלוואת משכנתא, מטרתה של הפוליסה היא להגן על המבוטח מול הבנק בעת מקרה פטירה. לדוגמא – זוג צעיר לקחו הלוואה מהבנק של 1,000,000 ₪ , הזוג נדרש לרכוש פוליסת משכנתא ששני בני הזוג מבוטחים בה על סכום של 1,000,000 ₪ באחת מחברות הביטוח השונות, כלומר- אם אחד מבני הזוג ילד לעולמו, הבנק יקבל מחברת הביטוח את סכום הלוואת המשכנתא שנותרה ובכך הבית ישאר של בן הזוג האלמן ומשפחתו.

בשונה מביטוח חיים למשכנתא, בביטוח חיים פרטי המוטבים לקבלת הכסף הם מי שיבחר המבוטח ואין שום גוף שמשועבד לפוליסה, כלומר בעת מקרה ביטוחי, חברת הביטוח תשלם ליורשים החוקיים של המבוטח שהלך לעולמו – את הסכום שרכש המבוטח בפוליסה.

לבדיקה ללא עלות וללא התחייבות:

בשליחת הטופס אני מאשר שקראתי את התקנון ומאשר את מסירת הפרטים והעברתם בכפוף לתקנון. אני מודע לכך שאוכל לחזור בי מהסכמתי בכל עת.

פוליסת חיים משולבת- איך זה בדיוק עובד?

ניתן, לפחות בחלק מחברות הביטוח לעשות פוליסת ריסק משולבת, כלומר פוליסת חיים שתכלול גם את המשכנתא וגם את הצרכים האישיים. בפוליסה זו נרכש סכום ביטוחי לפי סכום ההלוואה מול הבנק. המבוטח משלם לבנק החזר משכנתא כל חודש ובכך מתקרב אל סיום ההלוואה. בניגוד לפוליסת משכנתא רגילה, שאם המבוטח מחזיר כל חודש החזר משכנתא לבנק -יורד סכום הביטוח בפוליסת החיים בהתאם, בפוליסת ריסק משולב הסכום נשאר קבוע אך אותו סכום שכבר שילם המבוטח לבנק יחשב כסכום ביטוח חיים פרטי. לדוגמא:

ישראל ישראלי לקח הלוואה על סך 800,000 ₪.

ישראל רכש פוליסת חיים משולבת על סך 800,000 ₪

ישראל משלם לבנק 5,000 שח כל חודש כהחזר על ההלואה.

בתחילת הפוליסה אם ישראל ילך לעולמו הבנק יקבל 800,000 ויורשיו החוקיים כלום.

לאחר 3 שנים:

ישראל שילם עד כה 5,000*12= 60,000 ₪

60,000 *3(שנים)= 180,000 ₪.

כלומר, לאחר 3 שנים נשאר לישראל 620,000 ₪ בהלוואת המשכנתא.

אם ישראל ילך לעולמו לאחר 3 שנים, הרי שהבנק יקבל 620,000 ₪ ויורשיו החוקיים יקבלו 180,000 ₪.

זאת בעצם המשמעות של פוליסת חיים משולבת, סכום הביטוח נשאר קבוע, החלוקה של הכסף בין הבנק ליורשים החוקיים נקבעת לפי קצב התשלום של הלוואת המשכנתא ע"י המבוטח.

אם בידיכם פוליסת חיים משולבת מלפני הרפורמה, כדאי ומומלץ לבדוק זכאות להוזלה של עד 35% בביטוחי החיים של אחרי הרפורמה.

לסיכום,

אם ברשותכם ביטוח חיים\ריסק\חיים למשכנתא אתם זכאים בעקבות הרפורמה לבדוק הוזלה של עד 35% בתשלום החודשי ובכך לחסוך עד אלפי שקלים בשנה!

ניתן להעזר במנוע איתור הביטוחים של משרד האוצר שנקרא הר הביטוח, אתם מוזמנים להיכנס למאמר בנושא הר הביטוח ולאתר את כל הביטוחים שלכם.

אהבתם את המאמר? הוזלתם את ביטוח החיים שלכם?

אחרי בדיקת ביטוחי החיים, כדאי לבדוק גם את ביטוח בריאות שלכם.

ספרו לנו בתגובות או שתפו באחת מהרשתות החברתיות המומלצות: