נכתב על ידי איתן ניר

פנסיה מקיפה, כללית, או משלימה? מהי קרן פנסיה מקיפה? מהי קרן פנסיה כללית או משלימה? מה ההבדל ביניהן? איך תוכלו לבחור את קרן הפנסיה העדיפה ביותר עבורכם?

תוכן עניינים

מצא את קרן הפנסיה שלך:

פנסיה מקיפה או כללית משלימה?

לפני שבוחרים סוג של קרן פנסיה– יש להבין את ההבדלים בין הסוגים השונים הנפוצים בישראל.

קרן פנסיה מקיפה היא סוג הפנסיה הנפוץ ביותר בישראל.

יש לכך סיבות.

בנוסף, קרן הפנסיה המשלימה התפתחה לאורך השנים וכיום היא צוברת פופולריות רבה בקרב חוסכים רבים.

במאמר זה אנו נסביר את ההבדלים בין קרנות הפנסיה השונות, ננסה לסייע לכם להבין את הפרטים הקטנים ואת ההיגיון העומד מאחורי החלוקה לסוגים שונים של קרנות.

לאחר שבדקתם איפה קרן הפנסיה שלכם, תוכלו לבחון את החלופות השונות.

ננסה לענות על השאלה- כך שכל אחד יוכל לבחור את קרן הפנסיה הנכונה עבורו.

שימו לב, בכל הנושא הפיננסי- כל האמור כאן אינו המלצה, ההמלצה שלנו היא תמיד להתייעץ עם סוכן ביטוח פנסיוני מומלץ, כזה שקיבל רישיון ממשרד האוצר ויוכל לסייע לכם לבחור בצורה המיטבית עבורכם.

מהי פנסיה מקיפה

פנסיה מקיפה היא סוג הפנסיה הנפוץ ביותר בישראל.

פנסיה מקיפה כוללת שני היבטים- היבט החיסכון והיבט הרכיב הביטוחי.

כלומר,

כאשר אתם מפקידים מדי חודש כסף לקרן הפנסיה המקיפה שברשותכם- אתם מפקידים והכספים שלכם מיועדים גם להגדלת החיסכון הפנסיוני וגם לפרמיה בגין רכיב ביטוחי הנכלל בפנסיה.

איזה ביטוח נכלל בפנסיה מקיפה?

הרכיב הביטוחי בקרן המקיפה כולל כיסויים ביטוחיים עבור מצבים קשים אליהם אדם עלול להגיע בחייו.

המצבים הם- אובדן כושר עבודה, כיסוי שארים ונכות.

למה צריך רכיב ביטוחי בפנסיה?

הסיבה שצריך רכיב ביטוחי בפנסיה היא כדי לסייע לציבור אשר עובד ונקלע למצבים קשים.

כלומר, כל החוסכים בפנסיה, משלמים פרמיה חודשית על מנת לכסות את המקרים הללו.

המשמעות היא, שמתרחשת מעין "ערבות הדדית" בין החוסכים בפנסיה.

כלומר, בעת קרות מקרה חלילה לאחד מהחוסכים, הפרמיה ששילמו כלל החוסכים- היא זו שתכסה עבורו את המקרה הביטוחי.

כולנו עובדים ומאחלים להגיע לגיל פרישה בריאים ושלמים- אך לעתים המציאות היא קשה וצריך שיהיה פתרון גם למצבים הללו.

ולכן, הרכיב הביטוחי בפנסיה המקיפה- הוא חשוב מאין כמותו, ועל כל אחד לוודא שיש ברשותו רכיב כזה.

אלמנט נוסף שמאפיין את קרן הפנסיה המקיפה הוא אופן השקעת הכספים.

כאשר חוסכים בקרן פנסיה מקיפה, 30% מהכספים יושקעו ברכישת אג"ח ממשלתי.

השקעה באג"ח ממשלתי נחשבת להשקעה סולידית ביותר, כזו הכוללת סיכון מועט באופן יחסי.

אג"ח (אגרות חוב) הן סוג של ניירות ערך שמשמעותו, הלוואה תמורת ריבית.

כאשר מדובר באג"ח ממשלתי, המשמעות היא שהמדינה היא זו שהתחייבה להחזיר את הכסף לציבור, מה שמקטין את הסיכון עוד יותר.

בהתאם לכך, בדרך כלל אפיק השקעה שכזה יניב תשואות נמוכות יותר מאשר השקעה במניות.

כאשר יש ברשותכם קרן פנסיה מקיפה, 30% מהכספים שלכם מושקעים באג"ח ממשלתי.

פנסיה כללית או משלימה?

פנסיה כללית או משלימה, היא סוג נוסף של קרן פנסיה הנפוץ יותר בשנים האחרונות.

נסביר את ההבדלים ובמה היא שונה מקרן פנסיה מקיפה.

מה ההבדל בין פנסיה כללית ומשלימה?

נהוג לכנות את אותה הקרן בשני השמות- קרן פנסיה כללית או קרן פנסיה משלימה. אין הבדל ביניהן, מדובר בשמות שונים לאותו הדבר.

לכן, על מנת להפיג את הבלבול, בחרו את השם העדיף עליכם- והשתמשו רק בו.

מה מיוחד בקרן פנסיה משלימה?

קרן פנסיה שכזו- אינה כוללת תקרת הפקדה.

נסביר את המשמעות.

כאשר אדם עובד ומפקיד מדי חודש כסף לחיסכון הפנסיוני שלו, ישנה תקרת הפקדה שניתן להפקיד לקרן הפנסיה המקיפה.

התקרה נקבעת ע"י הרגולטור ומשתנה מעת לעת.

תוכלו להתעדכן מדי שנה לגבי תקרת ההפקדה.

לדוגמא,

ראובן הוא איש עובד אשר מפקיד כל חודש 5000 ש"ח לקרן הפנסיה.

כאשר ראובן רוצה להפקיד 5000 ש"ח לקרן פנסיה- הוא יוכל להפקיד עד מקסימום של 4866 ש"ח לקרן הפנסיה המקיפה, ואת היתרה הוא יוכל להפקיד לקרן הפנסיה המשלימה.

4866 ש"ח היא תקרת ההפקדה בשנת 2023

לכן, כאשר תרצו להפקיד סכום גבוה מכך- תוכלו לעשות זאת באמצעות קרן הפנסיה הכללית.

בשנים האחרונות, קרן הפנסיה הכללית תפסה תאוצה, רבים מייחסים את הפופולריות שלה לכך שאינה מגבילה את תקרת ההפקדה.

חוסכים רבים, בפרט בתעשיית ההייטק, מבינים את חשיבות קרן הפנסיה ומעוניינים להגדיל את ההפקדה החודשית.

הקרן הכללית היא מה שמאפשר להם לעשות זאת.

מה ההבדל בין קרן מקיפה לקרן משלימה?

ככלל, קרן פנסיה מקיפה תכלול את הרכיב הביטוחי.

לעומת זאת, קרן פנסיה משלימה לא בהכרח תכלול רכיב ביטוחי.

כלומר, בחלק מהמקרים היא תכלול רכיב ביטוחי, אך עשויה שלא לכלול רכיב ביטוחי כלל וכלל.

בתחילה, קרנות הפנסיה המשלימות לא כללו רכיב ביטוחי.

את הרכיב הביטוחי, החוסכים המעוניינים, יכלו לקבל דרך קרן הפנסיה המקיפה.

אך בשנים האחרונות אנו רואים יותר ויותר קרנות פנסיה משלימות- אשר אכן כוללות רכיב ביטוחי.

האם ניתן לחסוך גם בקרן מקיפה וגם בקרן משלימה?

בהחלט הדבר האפשרי.

במידה ואתם מעוניינים להפקיד סכום חודשי אשר גבוה מהתקרה בקרן הפנסיה המקיפה- תוכלו לבצע זאת באמצעות קרן משלימה.

המשמעות היא- שאתם לא צריכים לבחור בין הסוגים השונים.

קרן הפנסיה המשלימה, כשמה כן היא, משלימה.

ניתן לחסוך גם בקרן מקיפה וגם במשלימה.

כאשר שוחחנו עם חוסכים, נוכחנו לראות שיש בלבול רב בנושא זה.

חוסכים רבים חשבו שעליהם לבחור בין קרן פנסיה מקיפה למשלימה,

אך אין הדבר נכון בהכרח.

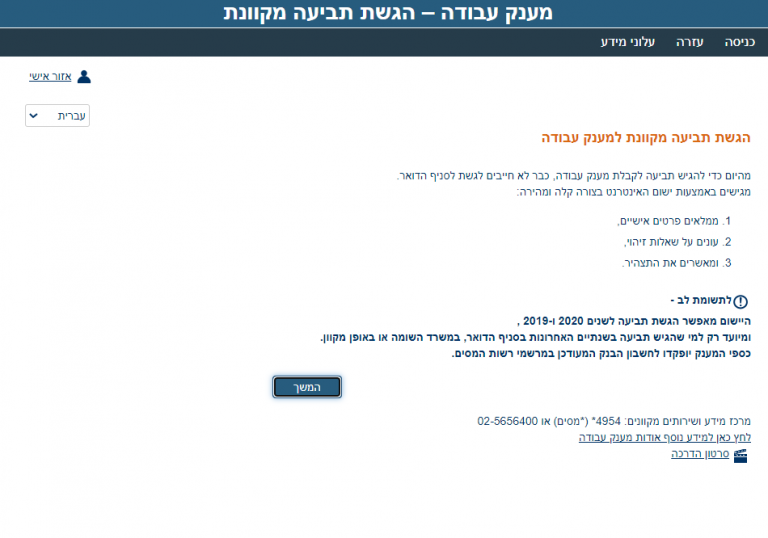

מצא את קרן הפנסיה שלך:

מה ההבדלים בנוגע לדמי הניהול?

קיים הבדל בנושא דמי הניהול.

החברות המנהלות את קרנות הפנסיה המשלימות, גובות דמי ניהול אשר דומות יותר באופיין לדמי ניהול על קופות גמל או ביטוח מנהלים.

כאשר הרגולטור מציב תקרת מקסימום שונה לקרנות הפנסיה המשלימות.

דמי הניהול המקסימליים מצבירה הם 1.05% (לעומת 0.5% בקרן פנסיה מקיפה)

וכן,

דמי הניהול המקסימליים מהפקדה הם 4% (לעומת 6% בקרן פנסיה מקיפה)

שימו לב,

המקסימום מהפקדה אמנם נמוך יותר, כלומר, החברה תגבה נתח קטן יותר מההפקדה שלכם, אך עשויה לקחת נתח גדול יותר מהסכום שצברתם.

בכל הנושא של דמי ניהול- אנחנו ממליצים לבצע משא ומתן מול החברה בה אתם מנהלים את כספיכם.

כאשר תציגו בפני החברה הצעה של חברה מתחרה- תופתעו לראות כמה החברה מסוגלת להוזיל את דמי הניהול שלכם.

מה ההבדל בנוגע להפקדות?

קרן פנסיה מקיפה- היא קרן בה ההפקדה נעשית מדי חודש.

ההפקדה שלכם תיעשה דרך המשכורת במקום העבודה, כאשר חלק מההפקדה מתבצע על ידכם והחלק השני מתבצע על ידי המעסיק.

לעומת זאת,

בקרן פנסיה כללית\משלימה- אין כל הגבלה על מועדי ההפקדה.

כלומר,

תוכלו להפקיד מדי חודש, אך בנוסף לכך- תוכלו להפקיד בכל עת שתרצו.

האפשרות להפקיד בכל עת- היא מה שהופך את הקרן המשלימה לאטרקטיבית עבור עצמאים.