נכתב על ידי איתן ניר

קרן פנסיה ותיקה מושכת לא מעט עניין גם בימים אלה, חוסכים רבים מתעניינים ושואלים מהי קרן פנסיה ותיקה ומה ההבדל בינה לבין קרן פנסיה חדשה. במאמר זה נסביר מה ההבדלים העיקריים בין סוגי הקרנות.

תוכן עניינים

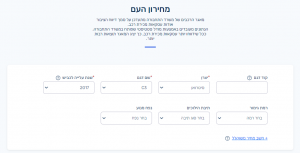

מצא את קרן הפנסיה שלך:

מה זה קרן פנסיה ותיקה

קרן פנסיה ותיקה היא סוג של קרן פנסיה שהיה נפוץ בישראל בעבר, עד שנת 1995. מאחר והיא שווקה בעבר, אך כיום כבר לא ניתן להצטרף אליה- היא מכונה בשם "קרן ותיקה".

בהתאם לכך, קרנות הפנסיה המשווקות היום, וכאלה אשר כן ניתן להצטרף אליהן- קיבלו את הכינוי "קרן פנסיה חדשה".

למרות שאופן יחסי לשווקים אחרים במשק- שוק הפנסיות ובכלל אפיקי החיסכון בדרך כלל עוברים פחות שינויים מהותיים- במקרה של קרנות פנסיה ותיקות וחדשות, השוק השתנה.

נסביר את מהות השינוי, למה היה צורך בו ומה חשוב עבורכם לדעת.

בין אם כבר בדקתם איפה הפנסיה שלכם, או השתמשתם בהר הכסף על מנת לאתר כספים, קריאת מאמר זה תסייע לכם בהמשך.

בין אם אתם פותחים קרן פנסיה חדשה, או שוקלים לנייד קרן פנסיה קיימת, אפילו אם אתם מאלה המחזיקים בקרן פנסיה ותיקה- קריאת מאמר זה תפקח את עיניכם ותסייע לכם להבין את ההבדלים בין הקרנות.

כמו בכל מאמר, גם כאן ההמלצה היא לא לבצע פעולות על סמך דעתכם- אלא להיעזר בסוכן פנסיוני אובייקטיבי, אשר מחזיק ברישיון ממשרד האוצר, ויסייע לכם לקבל החלטה נכונה.

המשבר

כאמור, בוצעה רפורמה משמעותית בענף הפנסיה. נסביר מדוע היה צורך בשינויים אלה- ומה הוביל לכך שהמדינה החליטה לבצע שינויים מהותיים ששינו את האופן שבו האזרחים חוסכים לפנסיה.

ננסה לתאר את המשבר שחווה הענף, על מנת להבין את המשבר נתחיל בהסבר על הגירעון האקטוארי שנוצר בשוק.

מה זה גירעון אקטוארי?

גירעון אקטוארי הוא מצב בו קרן הפנסיה הוציאה כסף יותר ממה שהכניסה.

איך נוצר מצב כזה?

קרן פנסיה פועלת באמצעות מנגנון מיוחד. מנגנון שיש כאלה המכנים אותו "ערבים זה לזה". כלומר, כולנו מפקידים כספים לקרן מדי חודש, כך שהקרן צוברת כספים מכמות גדולה של חוסכים.

במידה ובאותו פרק זמן, חלק מהחוסכים בקרן קיבלו זכויות מסוימות (הקרנות הותיקות עבדו בשיטה של זכויות, או לחלופין בקרן פנסיה חדשה מקיפה כיום)

כך שנוצר מצב שכסף יצא מהקרן, וכסף נכנס לקרן. במידה ויצא יותר כסף ממה שנכנס- זהו מצב של גירעון אקטוארי.

תחשבו על מנגנון זה כמעין "חשבון בנק משותף" שכל העמיתים בקרן הפנסיה מפקידים לשם כספים מדי חודש. החשבון צובר את הכספים, אך במידה וצריך- מוציא כספים לחוסכים אשר מגיע להם.

כאשר החשבון "נכנס למינוס"- זהו מצב של גירעון אקטוארי.

כאשר הגירעון האקטוארי הוא נמוך, זהו מצב שניתן לפתור באמצעות גבייה נוספת מהחוסכים (נסביר בהמשך איך זה מתבצע כיום)

אך כאשר הגירעון מגיע לסכומי עתק- מדובר בבעייה מובנית. כלומר, כנראה שישנה בעיה במודל- ויש צורך בפיתרון משמעותי יותר.

כך קרה בעבר, במשבר קרנות הפנסיה הגרעוניות אשר הוביל לשינויים משמעותיים במשק.

המשבר, היה תהליך ארוך שנים. כבר בשנת 1959 היו מי שהיו ערים לכך שקרנות הפנסיה התחייבו לתשלומים גבוהים מכפי שהן יכולות לאפשר.

מדובר על תהליך ארוך שנים בו המשבר התעצם, בסוף שנת 2007 הנתונים מראים כי הגירעון האקטוארי הגיע לסכום אסטרונומי של 94.7 מיליארד ש"ח, וזאת לאחר ההסדר לקרנות הותיקות.

מדובר בסכום עתק.

יתרה מכך, אחוז הגירעון מסך ההתחייבויות עמד על 37%.

כלומר, קרוב ל40% מההתחייבויות של קרנות הפנסיה הגרעוניות- הם כספי גירעון, הם כספים שלא נמצאים ברשותן של הקרנות.

המספרים הללו משקפים משבר אדיר ממדים. כזה שמצריך שינויים יסודיים.

למה קרה המשבר?

ישנם כמה גורמים שהובילו למשבר האמור.

ננסה להסביר את עיקרי הדברים- על מנת שנוכל לקבל תמונה יחסית למצב הקיים היום בשוק הפנסיה.

הפרש בין קצבאות והפקדות- ההפרש שהיה הוא כמובן שלילי.

נוצר מצב שהקצבאות שניתנו לעמיתים היו גבוהות מההפקדות.

על מנת להבין איך זה נוצר- נסביר את המנגנון שהיה פופולרי בקרנות הפנסיה הותיקות.

עבור כל שנת הפקדה, נצברה זכות של 2% מהשכר (ליתר דיוק "השכר הקובע") לפנסיה.

כלומר, החוסך מפקיד מדי שנה כספים לקרן- ועבור כל שנה- הזכאות שלו לפנסיה גדלה ב-2% מהשכר.

יש לשים לב שתקרת הזכאות היא 70%.

לדוגמא,

ניקח את יוסי, אשר בשנת 1995 חגג יום הולדת 30, עבד בעבודה משרדית ופתח לעצמו קרן פנסיה.

באותה השנה, הקרן שהוא פתח היתה רגילה – קרן זכויות (נקראת כך כי היא צוברת זכויות) או קרן של ההסתדרות.

הקרן שיוסי פתח, היא מה שמכונה היום "קרן פנסיה ותיקה".

נמשיך בדוגמא-

השכר הקובע של יוסי הוא 10,000 ש"ח ברוטו לחודש.

יוסי הפקיד לקרן הפנסיה 1000 ש"ח מדי חודש.

נעצור כאן כדי להסביר את ההבדל בין קרן חדשה לקרן ותיקה-

כיום, שיעור ההפקדה הוא 18.5% (מתחלק 12.5% מעסיק ו6% עובד)

אך בזמנו, השיעורים היו שונים.

שיעור ההפקדה היה 5% לעובד ו10% למעסיק.

עבור אותה שנת עבודה, יוסי צבר 2% מהשכר הקובע שלו,

כלומר- צובר 200 ש"ח קצבה.

לצורך ההשוואה, כיום התמונה נראית אחרת.

כיום, עבור הפקדה שנתית של 12,000 ש"ח- בהינתן מקדם המרה לקצבה של 200- הסכום שנצבר יהיה 60 ש"ח לקצבה.

200 לעומת 60- זה שיעור ההפרש בין השיטה שהיתה נהוגה אז, לבין השיטה הנהוגה כיום בקרנות החדשות.

המשמעות היא- שעובדים צברו זכאות לקצבאות גדולות ביחס לגודל ההפקדה שלהם.

המצב הזה יצר עומס על קרנות הפנסיה- מה שהכניס אותן לגירעון.

אלמנט נוסף שהביא לגירעון בקרן הפנסיה הותיקה הוא שינוי בתוחלת החיים.

בעבר, גיל הפרישה היה שונה מגיל הפרישה כיום.

גיל הפרישה אשר היה נהוג בזמן הקרנות הותיקות הוא 65 לגברים ו-60 לנשים.

נדגיש כי לא היו הבדלים בזכויות בין גברים לנשים מבחינת הזכאות לקצבה.

כלומר, אישה קיבלה תוספת של 5 שנים של קצבאות פנסיה, מבלי שתהיינה הפקדות נוספות שקדמו לכך.

שינויים בתוחלת החיים

עקב התקדמות הרפואה והמדע, תוחלת השנים בעולם המערבי ובפרט בישראל- עלתה.

אך מנגד, גיל הפרישה נותר ללא שינוי.

כך, נוצר מצב בו קרנות הפנסיה נדרשו "לשלם" יותר שנים.

כלומר, אם ממוצע השנים לפני עליית תוחלת החיים היה 20 שנים של קצבאות, אז לאחר העלייה- דובר על 25 שנים של קצבאות. (מספרים שרירותיים להמחשה)

המשמעות היא – עומס נוסף על קרנות הפנסיה הותיקות- שמצבן מלכתחילה לא היה מזהיר.

גורם נוסף הוא, שבאותן השנים, התשואות היו נמוכות מכפי שציפו.

הסדר לקרנות ותיקות גרעוניות

בשלהי שנת 2001, שר האוצר דאז, בנימין נתניהו יזם את ההסדר.

המטרה של ההסדר הוא לצמצם ככל הניתן את הגירעון שהיה אז- סכום של כ 120 מיליארד ש"ח.

באופן טבעי, ההסדר דאג לכך שתנאי הקרנות הותיקות ישונו על מנת שאלה תוכלנה להמשיך לבצע את התפקיד המקורי שלהן- לשלם קצבאות.

השינויים שנדרשו כללו הגדלת ההפקדה החודשית, הגדלת גיל הפרישה, הלאמת הקרנות, תמיכה ממשלתית וצמצום זכויות.

מספר הקרנות הותיקות אשר נכללו בהסדר הוא 8. עבור כל אחת מונה מנהל מטעם משרד האוצר שתפקידו לנהל את ביצועי הקרן ואת המאזן.

לאחר מכן, הוחלט שיוקם גוף אחד שירכז את ניהול כל שמונת הקרנות. הגוף נקרא "עמיתים".

מצא את קרן הפנסיה שלך באמצעות סוכן ביטוח פנסיוני ללא תשלום: